三战港交所IPO “辣条第一股”要来了

“辣条第一股”真的要来了。

12月5日,卫龙美味全球控股有限公司(下称“卫龙”)在港交所发布公告称,公司于2022年12月5日-12月8日招股,拟全球发售9639.7万股股份,其中香港公开发售占10%,国际发售占90%,另有15%超额配售权。每股发售价10.40-11.40港元,每手股数200股。预期股份将于2022年12月15日(星期四)挂牌上市。

卫龙港交所公告截图

“爽约”两次后再战IPO

卫龙是一家集研发、生产、加工和销售为一体的现代化辣味休闲食品企业,产品主要包括调味面制品、蔬菜制品、豆制品等。2001年,刘卫平、刘福平两兄弟一路向北,从湖南岳阳到河南漯河,在那里创出了第一根辣条。

2021年卫龙销售额达48亿元,年销量超过100亿包,每天面粉用量1.2万包。据全球最大的企业增长咨询公司弗若斯特沙利文分析,按2021年零售额统计,卫龙食品在中国辣味休闲食品市场份额为6.2%,排名第一,份额是第二大企业的3.9倍。

卫龙此次全球发售预计募资总额为10.51亿港元,募资用途主要为扩大和升级公司的生产设施与供应链体系,以提高产能、仓储管理和产品质量,还包括进一步拓展销售和经销网络、品牌建设和推进公司业务的数智化建设。

公告还称,公司已与Media Global Management Limited、阳光人寿保险及Prospect Bridge订立基石投资协议,将分别认购3100万美元、3000万美元及1.028亿港元的发售股份。

而这一次的挂牌上市已经是“辣条一哥”的第三次IPO闯关了。

早在2021年5月12日,卫龙就首次向港交所递交了招股书,11月12日因没有提交上市材料导致材料“自动失效”。同日,卫龙再次向港交所递交上市申请。11月14日,卫龙通过上市聆讯,但半年之后,卫龙的上市申请材料再次失效。

5月8日卫龙完成Pre-IPO轮融资,由CPE源峰(中信产业基金)和高瓴资本联合领投,红杉资本中国、腾讯投资、云锋基金等知名机构跟投。此轮融资后,卫龙估值超过人民币600亿元。

6月27日,卫龙美味全球控股有限公司再次在港交所披露其通过上市聆讯后的招股书,拟港交所主板挂牌上市,摩根士丹利、中金公司和瑞银担任联席保荐人。11月23日晚间,卫龙再次更新聆讯资料。

上半年营收利润双降

港交所公告截图

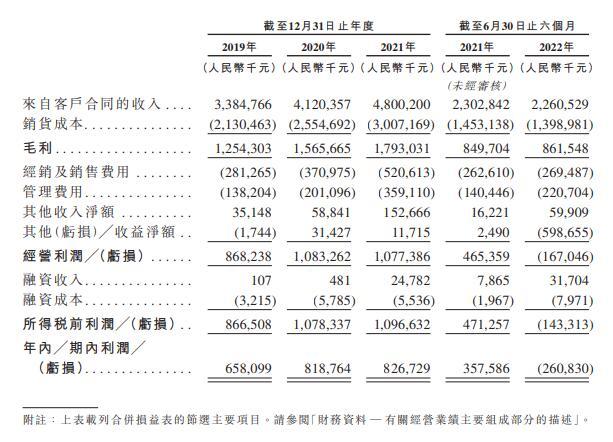

更新的招股书显示,今年上半年,卫龙收入约22.61亿元,同比下降1.82%;净利润亏损2.61亿元,而上年同期的净利润达3.58亿元。对于亏损,卫龙解释称,这主要是由于IPO前投资有关的一次性的以股份为基础的付款影响。

根据4月与控股股东和投资者签订的股份购买协议的补充协议,卫龙以对价1576.2689美元向该等投资者发行及出售合共约1.576亿股的普通股。

除去这部分调整,上半年卫龙经调整净利润为4.25亿元。

2019年-2021年,卫龙营收分别达33.85亿元、41.20亿元、48.00亿元,年复合增长率19.1%;净利润分别为6.58亿元、8.19亿元、8.27亿元。

在解释上半年营收下跌时,卫龙指出,主力产品在涨价后销量受到一定影响。2022年,卫龙两度涨价,称由于原材料价格上涨等原因,调涨部分产品的出厂价及建议零售价。财报显示,辣条、亲嘴烧等调味面制品每千克售价比去年涨1.6元至16.4元。而从销量看,销量占比最大的调味面制品销量下滑明显,比去年同期下降13.82%。

同时,卫龙也爆出了食品安全问题和营销风波。在媒体报道及社交平台上,有消费者爆料卫龙产品中吃出玻璃晶状体硬物、头发等异物,也有厂家对问题不理睬不赔付的吐槽。

2022年3月,卫龙辣条包装 “贼大”“约吗”“强硬”等广告语被指涉嫌低俗营销,引发舆论热议。此后,卫龙官方致歉,并回应称“决定停止有争议文案包装的生产,同时进行版面文案及设计的优化”。

2022年胡润百富榜上,43岁的刘卫平以220亿元总财富排名第251位,比上一年新晋榜单时的280亿元缩水60亿元,排名也下滑了28位。

“未经许可,请勿转载”

扫描二维码

扫描二维码

浙公网安备 33010502007539号

浙公网安备 33010502007539号